这些板块成抗跌英雄 机构看好:大调整即可买入

(原标题:A股韧性尽显!这些板块成抗跌英雄,机构看好:大调整即可买入(附观点))

虽然上周五美股大跌叠加美国升级贸易摩擦,但周末各种重磅利好消息同样不断。今日A股市场低开高走,有望再次迎来“独立日”行情!

今日早盘,在上周末多重消息影响下,A股低开高走,成交量急剧放大,显示市场抄底资金踊跃。盘面上,黄金股、分拆概念股、种业等板块逆市走强。A股或有望再度迎来独立日行情。

上周末,全球市场风波不断,中美贸易战升级,中国对美约750亿美元商品加关税,随后美方宣布,将提高对约5500亿美元中国输美商品加征关税的税率。24日,中方强势回应,美方严重破坏多边贸易体制和正常国际贸易秩序,必将自食其果。

中美贸易摩擦再次出现反复,致使美股直线暴跌,截至收盘大跌逾600点。令投资者对A股后期走势预期悲观,新加坡A50股指期货大跌逾2%。但据统计,过去13次美股大跌后,在次一交易日,上证指数有7次出现下跌,但跌幅基本都小于道指跌幅,仅有1次跌幅超过道指。还有6次上证指数不跌反涨,最近一次是8月14日晚,道指狂跌800点,但8月15日,A股却强势翻红。涨幅最大的一次是今年1月4日,在1月3日道指狂跌660点后,上证指数低开高走强势上涨逾2%,启动了一季度的反弹行情。

利好频频

周末利好消息更多,8月24日凌晨,富时罗素宣布将中国A股的纳入因子由5%提升至15%。本次新纳入87只中国A股,其中大盘A股共14只,中盘A股15只,小盘A股50只,以及微盘A股8只。根据富时罗素官方测算,本次扩容将给A股带来40亿美元的被动资金流入。

另外,8月25日,证监会有关负责人召开会议,对资本市场改革总体方案进行研讨细化,方案已经基本成型!A股市场即将在一系列基础制度改革、法治保障、上市公司质量、长期资金入市等方面迎来一连串利好。

证监会表示,此次改革总思路紧紧围绕“打造一个规范、透明、开放、有活力、有韧性的资本市场”,以设立科创板并试点注册制为突破口,优化资本市场供给,推进关键制度创新,以实际举措落实金融供给侧结构性改革。

还有证监会23日发布《上市公司分拆所属子公司境内上市试点若干规定》。“分拆”指的是上市公司将部分业务或资产,以其直接或间接控制子公司的形式,在境内证券市场IPO或重组上市。此前从未有过真正的上市公司分拆子公司在A股上市,本次规定填补了这块制度空白。

广发策略认为,科创板允许分拆叠加国企改革是分拆制推进的主因,未来A股(特别是盈利、体量占优国企)分拆上市科创板案例将陆续增多,一方面虽然短期可能有摊薄母公司利润预期,但中长期看母公司有望获得资产溢价,增强融资能力,进而提升整体估值;另一方面,分拆子公司意味着民资可以掌握控制权,国企混改加码。

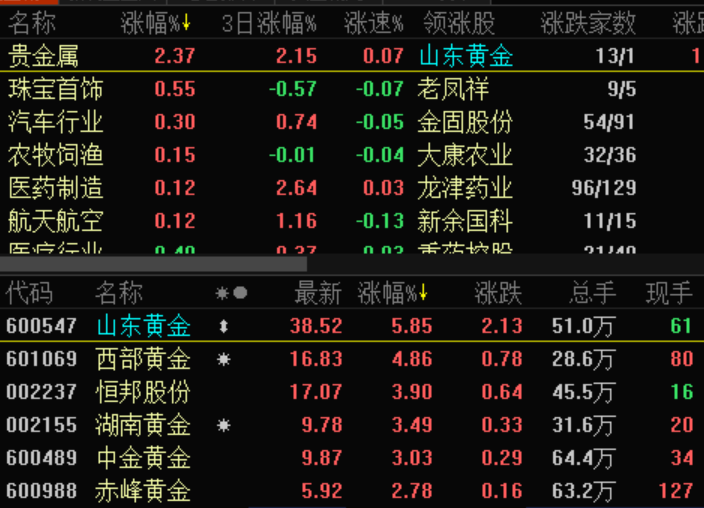

黄金概念股大涨

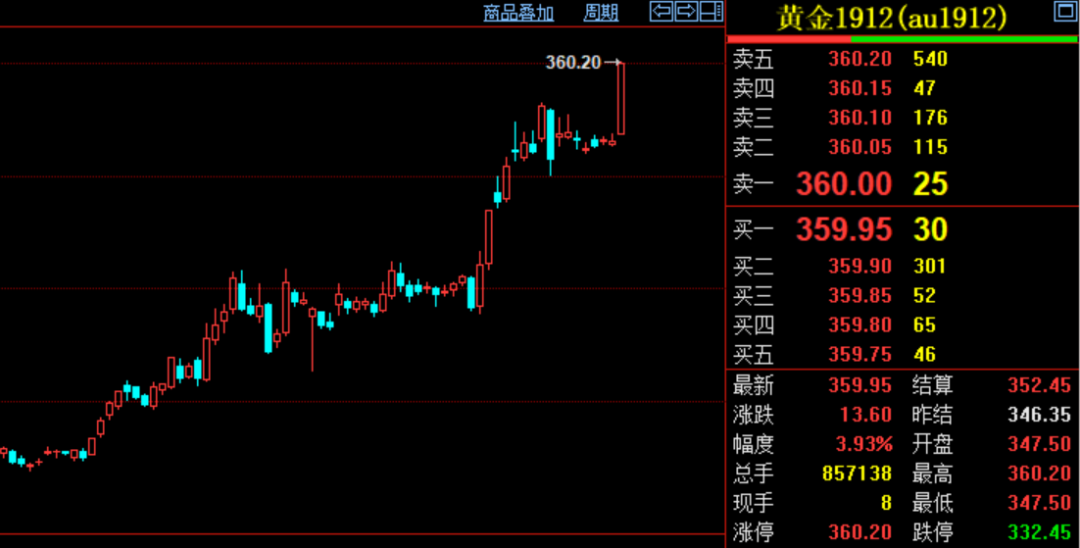

受消息刺激,市场避险情绪升温,国际黄金价格再次大涨。截至发稿,纽约COMEX黄金期货主力合约,在上周五大涨1.91%的基础上再次上涨1.09%,最高一度上探至1565美元/盎司,再创6年多来新高。上期所黄金期货主力合约高开高走,大涨3.84%,创近7年以来新高,白银期货主力合约更是大涨4.56%,创近3年以来的新高。

黄金价格的强势,带动黄金概念股整体走强。早盘黄金概念指数大幅跳空高开3.72%,38只黄金股有30只逆市上涨,山东黄金、盛达矿业、西部黄金涨超6%,领涨黄金股。

中信建投表示,黄金市场的情绪继续高涨,ETF本周再增加16.42吨,COMEX黄金总持仓继续增加到接近119万手,再创历史新高。人民币离岸汇率小幅下行,进一步提振人民币黄金价格的热度。美联储大概率继续降息,全球不确定性加剧,黄金价格剑指1600美元。

建议继续增持黄金股,重点推荐山东黄金、银泰资源、盛达矿业和紫金矿业。在黄金已持续上涨一段时间后,中金黄金等二线黄金股也值得关注。

中泰证券表示,黄金股筹码分布具有两低特征,即公募基金持仓比例低、北向资金持仓比例低。当前美国经济正处于加速回落阶段,美联储将进入降息周期,黄金处于上涨的第一阶段,与此同时,黄金个股筹码较为分散,配置比例亦较低(0.8%当前vs. 2%历史高位),从这个角度来看黄金投资也并未过热,黄金板块配置价值不减。

分拆上市概念受追捧

上周末,证监会起草《上市公司分拆所属子公司境内上市试点若干规定》,并自23日起向社会公开征求意见,明确了分拆试点条件,规范分拆上市流程,加强对分拆上市行为的监管。

上市公司分拆上市,被分拆部分资产将重新估值。按目前新股主板约22倍发行市盈率,科创板约50倍发行市盈率计算,该部分分拆上市资产将获得极大的溢价,进而带动母公司价值提升。目前,已有9家上市公司明确表态“正在准备”或“有意向”分拆旗下子公司至科创板上市。分别是:东港股份、西部材料、岭南股份、金固股份、深康佳A、上海电气、力帆股份、乐普医疗和盈峰环境。

受此消息刺激,今日早盘,符合分拆条件的上市公司逆市受到资金追捧,金固股份、深康佳A开盘一字涨停,西部材料、岭南股份、东港股份均纷纷大涨。

中信证券表示,通过对所有A股公司梳理,发现17.7%的上市公司符合《征求意见稿》的基本财务要求,财务门槛较低,同业竞争仍然是主要的障碍,预计直接受益的是传统上市公司所培育的新型业务为主体的子公司。地产和医药行业满足要求的上市公司数量最多,数量占全部A股的3.6%。

联讯证券建议,重点关注两条主线,一是“PE孵化器模式”:即上市公司以PE投资方式取得子公司的控股权。重点关注上市公司之前产业基金规模较大和布局较广的公司;二是上市公司子公司符合上市标准,尤其是大集团下各部门属于“业务差异型模式”的公司,更易得到市场认同和追捧。这其中包括上市公司子公司已分拆到港股或者挂牌新三板(含已摘牌)的,这一类公司具有股改已完成、财务数据完整等前期优势,易及早被投资者关注。

另外,受中国加征美国汽车零部件关税的影响,汽车零部件概念股早盘走强,华培动力、双林股份均开盘不到5分钟直线拉至涨停,泉峰汽车、迪生力、欣锐科技、浙江世宝等涨幅居前。稀土永磁概念股也比较强势,德宏股份开盘一字涨停,金力永磁也再次涨停,银河磁体、五矿稀土、英洛华等涨幅居前。

机构长期坚定看好后市

光大证券:外患不足为忧,大调整即可买入。

光大证券认为,本周五中方对美采取反制,针对750亿美元的进口商品加征关税后,特朗普报复性地将总计约5500亿美元的中国输美商品关税税率上调5%,叠加美股周五大跌可能再次冲击市场情绪。对中方的反制不应意外,之前行动已证明双方贸易摩擦的对称性,“以斗争求团结”信号明显。对于A股,短期或有波动,但从政策经济周期角度看,我们认为外患不足为忧,大调整即可买入。

兴业证券:“极限施压”毁美股殃港股,A股反复筑底“黄金坑”。

兴业证券表示,展望A股未来走势: 1)短期“暴风雨”,A股比美股和港股有相对收益:中美贸易战升级,美股将复制去年10、11月的踩踏风险;港股市场雪上加霜、继续被“鞭尸”;A股市场短期调整筑底“黄金坑”。2)长期来看,中国核心资产已经处于配置价值凸显的“黄金坑”中,随着全球无风险收益下行,性价比更高。

中信建投:中国股票市场处于最困难的时候,是长期牛市的开端。

中信建投认为,从中长期来看,中国股票市场处于最困难的时候,是长期牛市的开端。从短期来看,市场对中美贸易冲突钝化,短期的扰动时间会缩短,幅度会更小。我们建议投资者把握中期长期的市场趋势,不必对贸易冲突过度悲观。短期来看,关注中美贸易冲突带来的进口替代机会,农产品、化工和汽车产品短期利好,黄金的避险价值也凸显出来。从中长期来看,核心科技和消费会成为中国市场长期的机会,建议投资者坚守。

招商证券:看淡外部冲击,专注寻找景气板块。

招商证券表示,自去年6月美国方面公布500亿美元的关税清单以来,全球贸易摩擦不断升级,在对各国的进出口方面造成伤害的同时也对股票市场带来了极大的扰动,但是A股中依然有部分行业表现较好,如必需消费(食品饮料、农林牧渔)、大金融(银行和非银金融)、军工和计算机等业绩保障性强的行业均取得正收益。在全球贸易摩擦处于不断升级的同时,A股投资者对于这种对于来自于市场外部的扰动逐渐适应,恐慌情绪相比贸易争端初期已经发生了较为明显的弱化;而本周末中美双方贸易摩擦再起波澜,市场对于反复关税的“免疫”相对增强;尽管贸易摩擦带来短期冲击,但是并不妨碍业绩确定性强和行业景气度向上的领域依然受到资金的青睐。因此,在贸易摩擦或将加剧或者人民币贬值压力依然存在的情况下,建议关注景气度已经出现明显向上趋势并且业绩确定性较强的行业,如光伏、通信设备/通信基建、半导体、油服设备、消费电子、军工、云计算、券商和金融IT等细分领域。

银河证券:内部政策推动改革,托底力量较强。

银河证券策略分析师付延平指出,中美贸易战反复,市场对美联储政策的不确定性担忧等外部冲击使股市短期承压。但内部政策推动改革,托底力量较强。央行改革LPR形成机制有助于推动无风险利率中枢下行,政策逆周期调控力度未来可能进一步加大。同时MSCI的扩容决定将在8月27日正式生效,富时罗素也公布最新扩容决定,海外增量资金持续入场。建议优化资产配置结构,注意排雷,一方面精选核心资产,另一方面,排除伪成长。

随便看看:

相关推荐: